Kulukorvaus: mitä kulukorvauksessa saa vähentää?

Kulukorvaukset hämmentävät tasaisin väliajoin käyttäjiämme. Tässä kirjoituksessa selvitämme, mitä kulukorvaukset ovat, mitä tarvikkeita voi vähentää ja mitkä kulut eivät ole vähennyskelpoisia.

Mitä kulukorvaus tarkoittaa?

Kulukorvausten tarkoituksena on korvata suoraan työstä aiheutuneet kulut. Kulukorvaukset eivät siis ole palkkaa, eikä niistä tällöin makseta palkan sivukuluja.

Työstä syntyneistä kuluista voi tietyissä tapauksissa hakea verovapaata korvausta laskutuspalvelun kautta. Mikäli kuluja ei voida hakea laskutuspalvelun kautta korvattavaksi, voi niistä hakea verovähennystä omassa verotuksessa.

Kulukorvausten idea on seuraava:

Konsultti tekee työmatkan toimeksiantajansa luokse. Hän ostaa matkaa varten junalipun, joka maksaa 10 euroa. Asiakkaan kanssa on sovittu, että toimeksiannon laskutussumma sisältää myös junalipun osuuden. Konsultti voi vähentää kulukorvauksena junalipun hinnan. Laskutussummasta vähennetään kulujen osuus 10 euroa, ja loppusumman perusteella maksetaan palkka.

Palkan lisäksi konsultti saa 10 euron kulukorvauksen, joka maksetaan hänelle kokonaisuudessaan kuittia vastaan. Kulukorvauksesta ei siis vähennetä veroja.

Konsultin tapauksessa junalippu on kulu, josta voidaan maksaa kulukorvaus verovapaana laskutuspalvelun kautta.

Kokeile kevytyrittäjyyttä jo tänään!

Kevytyrittäjyys on helpoin tapa aloittaa oma yrittäjämäinen toiminta. Voit myydä omaa työtäsi jo tänään, Y-tunnuksella tai ilman. Rekisteröityminen 0 €, ei kuukausimaksuja.Mitä kulukorvauksia voin saada?

Verohallinnon laskutuspalveluita ja sen käyttäjiä koskevan ohjeen mukaisesti laskutuspalvelu voi myöntää verovapaita kulukorvauksia vain tositteisiin perustuvista matkakustannuksista. Tällaisiksi kuluiksi huomioidaan esimerkiksi:

- Matkaliput työkohteeseen (esim. bussiliput ja junaliput)

- Taksimatkat työkohteeseen

- Majoituskulut

- Parkkimaksut

Voit siis lisätä kuluihisi esimerkiksi työkeikkaan liittyvät julkisen liikenteen matkalippukulut ja majoituskulut, jos teet useamman päivän keikan toisella paikkakunnalla. Tällaisessa tapauksessa voit myös saada päivärahaa tai ateriakorvausta Verohallinnon ohjeistuksen mukaisesti. Näistä matkoihin liittyvistä kuluista löydät lisätietoja tästä artikkelista: Hämmentävätkö matkakustannusten korvaukset?

Kulukorvaus ja verotus: tulonhankkimisvähennys henkilökohtaisessa verotuksessa

Työn tekemisestä syntyviä kustannuksia ja toiminnastasi yleisesti aiheutuvia tulonhankkimismenoja tulee hakea vähennettäväksi omassa verotuksessa. Näistä kuluista ei siis voi saada kulukorvausta laskutuspalvelun kautta, vaan voit hakea menojen vähentämistä omalla veroilmoituksellasi.

Oman veroilmoituksen kautta vähennyksiä voit hakea työvälineistä, kuten esimerkiksi valokuvaaja kamerasta tai graafikko kannettavasta tietokoneesta. Lisäksi vähennyksiä voi hakea esimerkiksi työvaatteista, työtilojen vuokraamisesta ja asiakkaalle luovutettavista tarvikkeista.

Sinulla saattaa olla myös sellaisia yrittäjämäiseen toimintaan liittyviä yleiskuluja, joista voit hakea vähennyksiä omassa verotuksessa. Näitä ovat esimerkiksi markkinointi-, internet- ja puhelinkulut.

Tulonhankkimisvähennyksestä henkilökohtaisessa verotuksessa löydät lisätietoja Verohallinnon ohjeesta. Ole yhteydessä asiakaspalveluumme, jos et tiedä, voidaanko kulu maksaa kauttamme verovapaana tai onko se vähennyskelpoinen omassa verotuksessa.

Muista huomioida kaikkien töistä syntyvien kulujen osuus sopiessasi toimeksiantajan kanssa sinulle maksettavasta korvauksesta. Kulujen osuus kannattaa huomioida laskun loppuhinnassa. Vaikka saat UKKO.fin kautta korvauksen palkkana, voit hakea verovähennyksen kuluista omassa verotuksessasi.

Miten kulukorvaukset lisätään laskulle UKKO Kevytyrittäjä -palvelussa?

Kulukorvaukset lisätään laskun luonnin yhteydessä. Syötä ensin laskutettavan asiakkaan tiedot ja laskutettavat työsuoritteet.

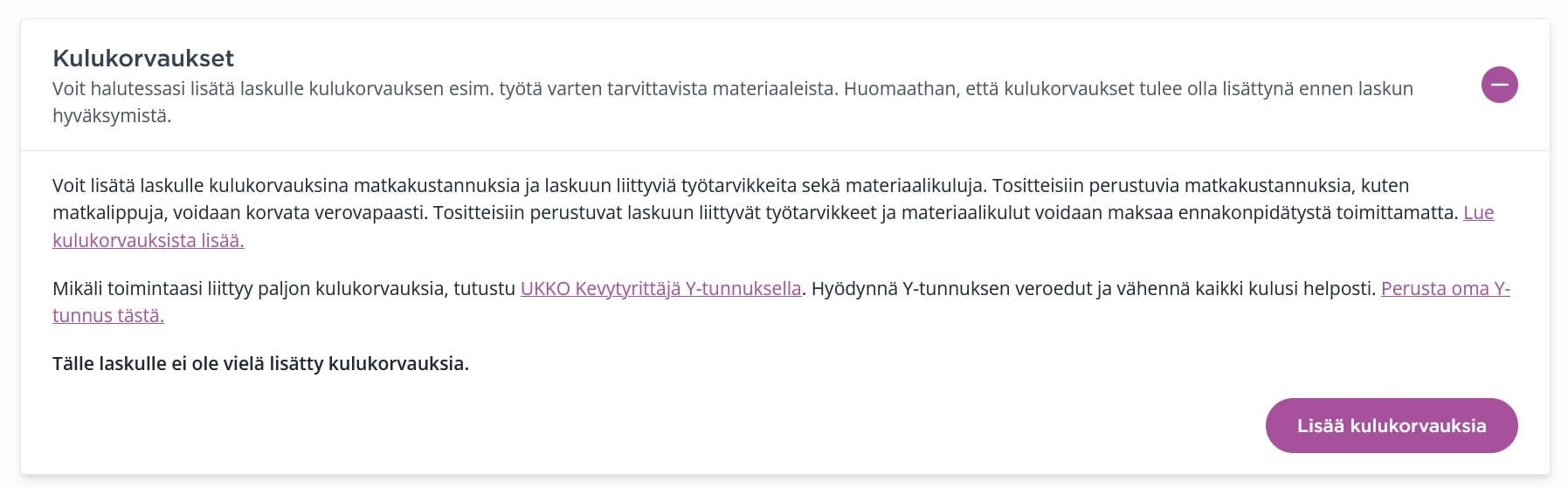

Tämän jälkeen voit lisätä laskulle kuluja klikkaamalla laskulomakkeella Lisää kulukorvauksia -painiketta.

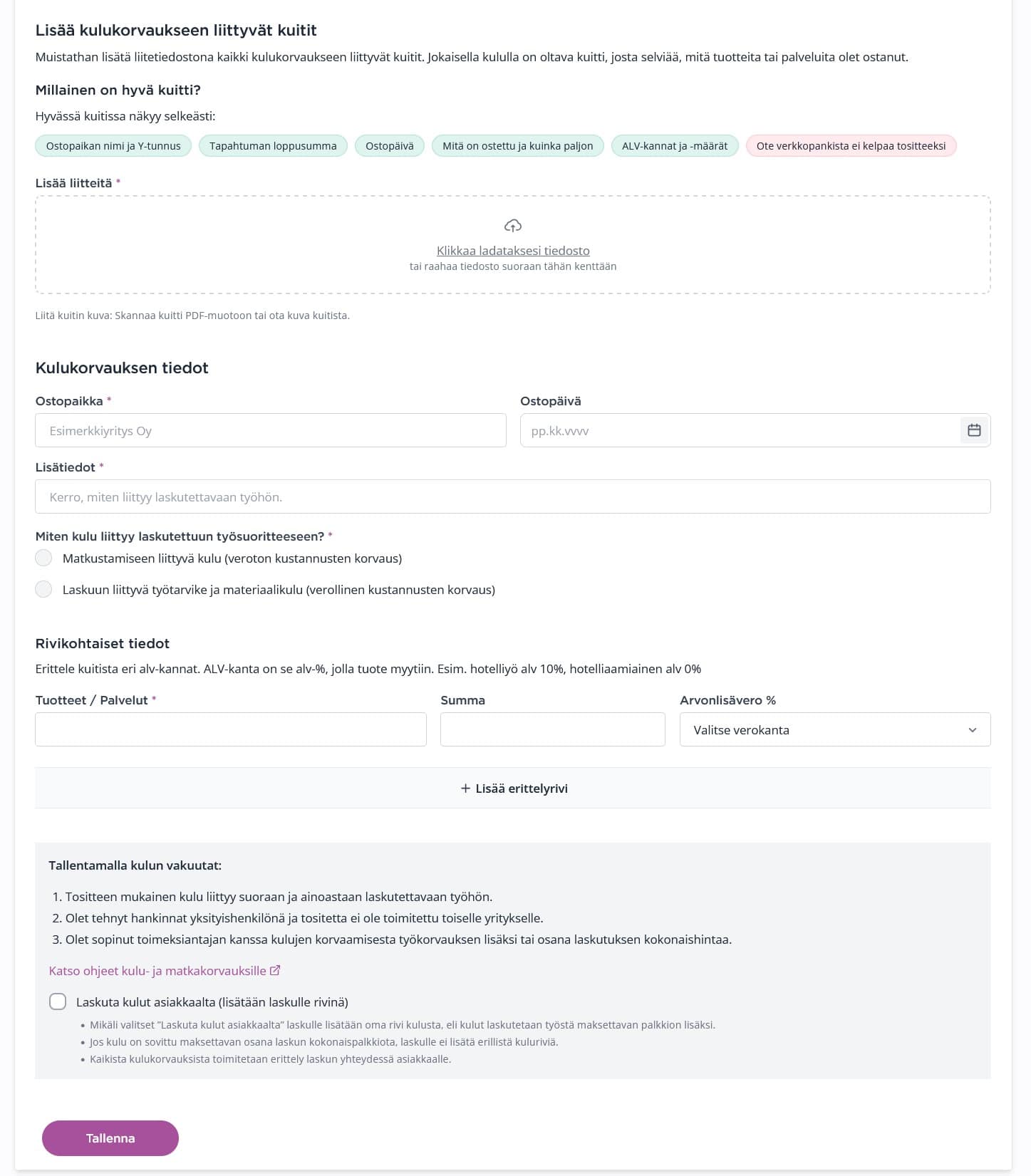

Täytä kululomakkeelle tarvittavat tiedot, kuten ostopaikka ja päivämäärä, ja lisää maksukuitti, josta selviää, mitä tuotteita tai palveluita olet ostanut. Tallenna tiedot kululomakkeen täytettyäsi.

Huomaathan, että UKKO.fi:n kautta haettavat kulukorvaukset tulee ilmoittaa laskun teon yhteydessä ennen kuin lasku lähetetään asiakkaalle. Ilmoitetuista kuluista toimitetaan asiakkaalle erittely laskun lähetyksen yhteydessä.

Lisää kulukorvauksista

- Hämmentävätkö matkakustannusten korvaukset?

- Millainen kulutosite kelpaa?

- Yleisiä kysymyksiä kuluista ja korvauksista

Kokeile kevytyrittäjyyttä jo tänään!

Kevytyrittäjyys on helpoin tapa aloittaa oma yrittäjämäinen toiminta. Voit myydä omaa työtäsi jo tänään. Ei sitoutumista, ei kuukausimaksuja.

Juttua muokattu 29.9.2022: artikkeliin on päivitetty verottajan 18.8.2022 antamien ohjeiden mukaista tietoa kulukorvauksista, joita pystymme myöntämään asiakkaillemme. Verohallinnon ohjeet koskevat koko toimialaa ja UKKO.fi on velvollinen noudattamaan niitä.