Matkakustannusten korvaus: Mitä ne ovat?

Verovapaat matkakustannusten korvaukset ja verohallinnon ohjeistukset aiheuttavat monelle harmaita hiuksia. Niin palkansaaja, yrittäjä kuin kevytyrittäjäkin saavat tietyin ehdoin korvauksia työmatkojensa kustannuksista.

Tässä artikkelissa selitämme matkakustannusten korvausten periaatteet ja kertaamme toimintaohjeet toiminimiyrittäjän ja kevytyrittäjän matkakorvauksista.

Mitä verovapaat matkakustannusten korvaukset ovat?

Verovapaat matkakustannusten korvaukset on tarkoitettu korvaamaan työntekijälle työmatkasta aiheutuvia kustannuksia. Kuten nimestäkin voi päätellä, matkakustannusten korvauksista ei tarvitse maksaa tuloveroa, eli ne tulevat palkansaajalla verottomina palkan päälle.

Matkakustannusten korvauksia voivat saada palkansaajat. Kevytyrittäjä voi hakea matkakustannusten korvaukset suoraan UKKO-palvelussa palkansaajan tapaan. Toiminimiyrittäjän tilanne taas on vähän erilainen, mutta hänkin voi vähentää työmatkojen kuluja verotuksessa ja lisäksi lisätä työssä käyttämänsä auton yrityksensä kirjanpitoon.

Kerromme tässä artikkelissa perusasiat matkakustannusten korvauksista ja neuvomme sitten, miten kevytyrittäjä ja toiminimiyrittäjät tekevät vähennykset omassa verotuksessaan.

Mitä työmatkalla tarkoitetaan?

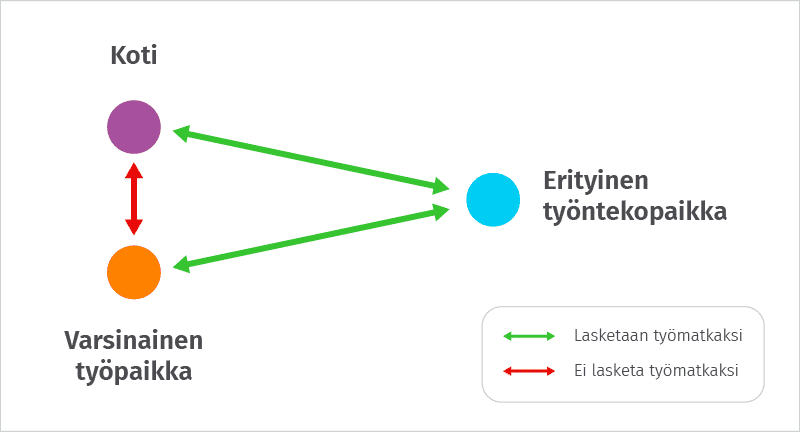

Verohallinto määrittelee korvattavan työmatkan sellaiseksi matkaksi, joka poikkeaa työntekijän tavallisesta työmatkasta. Käytännössä siis, jos työtä tehdään normaalisti yhdessä paikassa, mutta joskus täytyy matkustaa asiakkaan luokse tai tapaamaan yhteistyökumppania toiseen paikkaan, sinne matkaaminen on korvattava työmatka – päivittäinen pendelöinti työpaikalle taas ei ole matkakustannusten korvausten piirissä. Päivittäisen, tavallisen työmatkansa kulut taas voi jokainen vähentää verotuksessaan ilmoittamalla ne veroilmoituksessa.

Joskus kuulee väitteen, että matkakorvauksen saadakseen pitäisi ensin matkustaa työpaikalle ja lähteä matkaan vasta sieltä. Tämä ei kuitenkaan pidä paikkaansa, vaan työmatkalle voi lähteä myös kotoa. Jos esimerkiksi työntekijällä on aikainen aamu, hän voi hyvin matkustaa suoraan työkohteeseen, tai etätyön yleistyessä työpäivän voi aloittaa etätöissä kotona ja siirtyä sitten työkohteeseen. Silloin korvattava matka lasketaan kotoa. Jos taas käy ensin työpaikalla, korvattava matka alkaa työpaikalta.

Joillakin erityisaloilla (esimerkiksi rakennus- ja metsäala) matkakustannusten korvausten edellytykset ovat erilaiset, koska palkansaajilla ei ole varsinaista työpaikkaa ja työskentely tapahtuu tilapäisesti erityisellä työntekemispaikalla.

Matkakulukorvauksina voi saada omalla autolla liikkuessa kilometrikorvauksen tai julkisilla matkalippujen hinnan. Jos työmatkaan kuluu vähintään 6 tuntia, työntekijä voi saada myös päivärahaa.

Verovapaat matkakustannusten korvaukset 2024

Verottomien matkakustannusten korvausten eri muodot ja määrät:

Päiväraha 2024

- Kotimaan kokopäiväraha 51 €

- Osapäiväraha 24 €

Ateriakorvaus 2024

- Ateriakorvaus 12,75 €

Kilometrikorvaukset 2024

- Autolla 0,57 €/km

- Moottoripyörällä 0,44 €/km

- Moottoriveneellä max 50 hv 1,00 €/km

- Moottoriveneellä yli 50 hv 1,45 €/km

- Moottorikelkalla 1,38 €/km

- Mönkijällä 1,30 €/km

- Mopolla 0,23 €/km

- Muulla kulkuneuvolla 0,14 €/km

Katso tarkemmat tiedot ja ulkomaan päivärahojen enimmäismäärät Verohallinnon päätöksestä verovapaista matkakustannusten korvauksista vuonna 2024.

Kilometrikorvaus verotuksessa

Kilometrikorvausta maksetaan omalla tai hallitsemallasi (esim. puolison auto) kulkuneuvolla tehdystä työmatkasta. Kilometrikorvauksen tarkoitus on korvata oman kulkuneuvon käytöstä aiheutuvia kuluja. Kilometrikorvaus autolla ajetusta matkasta vuonna 2023 on 0,53 € kilometriltä.

Jos käytät omaa kulkuneuvoa työmatkoihin, on hyvä pitää ajopäiväkirjaa, jonka perusteella matkalaskut on helppo laatia. Työntekijällä tulisi myös olla muistiinpanot ajoistaan, jotta hän voi tarvittaessa osoittaa, mitä ajoja työhön on kuulunut. Ajopäiväkirjaan kannattaa merkitä ainakin seuraavat asiat:

- alkamis- ja päättymisajankohta

- alkamis- ja päättymispaikka

- kilometrimäärä

- matkan tarkoitus eli kuvaus, mitä työtehtäviä teit määränpäässä

- kuljettajan nimi

- auton rekisterinumero

- (tarvittaessa muiden matkustajien nimet)

Ajopäiväkirja on vapaamuotoinen ja sitä voi pitää sähköisessä muodossa tai paperilla. Esimerkiksi UKKO Toiminimiyrittäjyys tarjoaa helpon tavan pitää sähköistä ajopäiväkirjaa.

Kotimaan päiväraha

Päiväraha on tarkoitettu korvaamaan työmatkasta aiheutuvia ylimääräisiä ruokailu- ja muita kustannuksia. Päivärahaan eivät kuulu matkustus- ja majoituskustannukset, vaan ne korvataan tarvittaessa erikseen.

Päivärahan maksamisen perusedellytykset ovat, että työkohde on yli 15 km etäisyydellä siitä paikasta mistä työmatka on tehty tai työntekijän kotoa, ja lisäksi yli 5 km etäisyydellä kummastakin.

Päivärahan enimmäismäärä riippuu työmatkan kestosta:

- Kokopäiväraha 48 € (työmatkan kesto yli 10 h)

- Osapäiväraha 22 € (työmatkan kesto yli 6 h)

Päivärahan maksamisen perusteena on matkavuorokausi eli 24 h. Kuitenkin jos esimerkiksi yhden päivän työmatka kestää alle 24 h, saa työntekijä silti kokopäivärahan, jos työmatka on kestänyt yli 10 tuntia, ja osapäivärahan jos työmatka on kestänyt 6-10 tuntia. Useamman päivän työreissussa päiväraha maksetaan jokaiselta kokonaiselta vuorokaudelta.

Kun useamman päivän työmatka ylittää viimeisen kokonaisen vuorokauden vähintään 2 tunnilla saa työntekijä niiden osalta suoraan 20 € päivärahan. Jos taas viimeinen kokonainen vuorokausi ylittyy 6 tunnilla, saa työntekijä suoraan 48 € päivärahan.

Jos työntekijä saa työmatkallaan ilmaisen aterian tai ateria sisältyy esimerkiksi matkalipun hintaan, vähentää se hänen oikeuttaan päivärahaan, sillä päiväraha on tarkoitettu esimerkiksi juuri ruokakustannusten korvaamiseen. Vähennys tapahtuu seuraavasti:

- Kokopäiväraha puolitetaan, jos palkansaaja saa kaksi ateriaa.

- Puolipäiväraha puolitetaan, jos palkansaaja saa yhden aterian.

Ulkomaan päiväraha

Mikäli työmatka tehdään ulkomaille ja se kestää vähintään 10 h, voidaan maksaa ulkomaan päivärahaa. Jos työmatka ulkomaille kestää alle 10 h, voidaan työmatkasta maksaa kotimaan osapäiväraha.

Myös ulkomaanpäivärahaa maksetaan matkavuorokausittain. Ulkomaan päivärahan enimmäismäärä riippuu kohdemaasta. Jos matkalla käydään useammassa maassa määräytyy päivärahan sen mukaan, missä kukin matkavuorokausi päättyy.

Jos matkavuorokausi päättyy, kun työntekijä on laivalla tai lentokoneessa, määräytyy päivärahan määrä kulkuvälineen lähtömaan mukaan. Suomesta lähdettäessä kuitenkin sen mukaan, minne lentokone tai laiva saapuu.

Jos työmatka ulkomailla ylittää viimeisen kokonaisen vuorokauden yli 2 tunnilla, voidaan päivärahaa maksaa 50% (sen maan mukaan, missä viimeisenä oltiin). Viimeisen kokonaisen vuorokauden ylittyessä yli 10 tunnilla, maksetaan taas kokonainen päiväraha.

Esimerkiksi jos työntekijä on ollut kolme täyttä matkavuorokautta Tanskassa työmatkalla ja palaa Suomeen siten, että matkavuorokausi päättyy lentokoneessa ja työmatka kokonaisuudessaan jatkuu tämän jälkeen vielä 13 h, voidaan palkansaajalle maksaa yhteensä neljä ulkomaanpäivärahaa koko matkalta.

Ulkomaan päiväraha puolitetaan, mikäli palkansaaja on saanut kaksi ilmaista ateriaa tai matkalipun tai hotellihuoneen hintaan kuulunutta ateriaa.

Katso maakohtainen lista vuoden 2024 ulkomaan päivärahojen enimmäismääristä.

Ateriakorvaus ja sen perusteet

Ateriakorvausta (12 €) voidaan maksaa ainoastaan, jos työmatkasta ei makseta päivärahaa, eikä työntekijällä ole mahdollisuutta ruokailla paikassa, jossa normaalisti työpäivänä ruokailisi.

Mikäli työntekijä joutuu ruokailemaan kaksi kertaa edellä kuvatusti, voidaan ateriakorvausta maksaa enintään 24 €. Kahta ateriakorvausta ei kuitenkaan voida maksaa, ellei työpäivä ole ollut niin pitkä, että siihen on kuulunut kaksi ruokailutaukoa.

Kevytyrittäjän matkakustannusten korvaukset UKKO.fi:n kautta laskutetuista työkeikoista

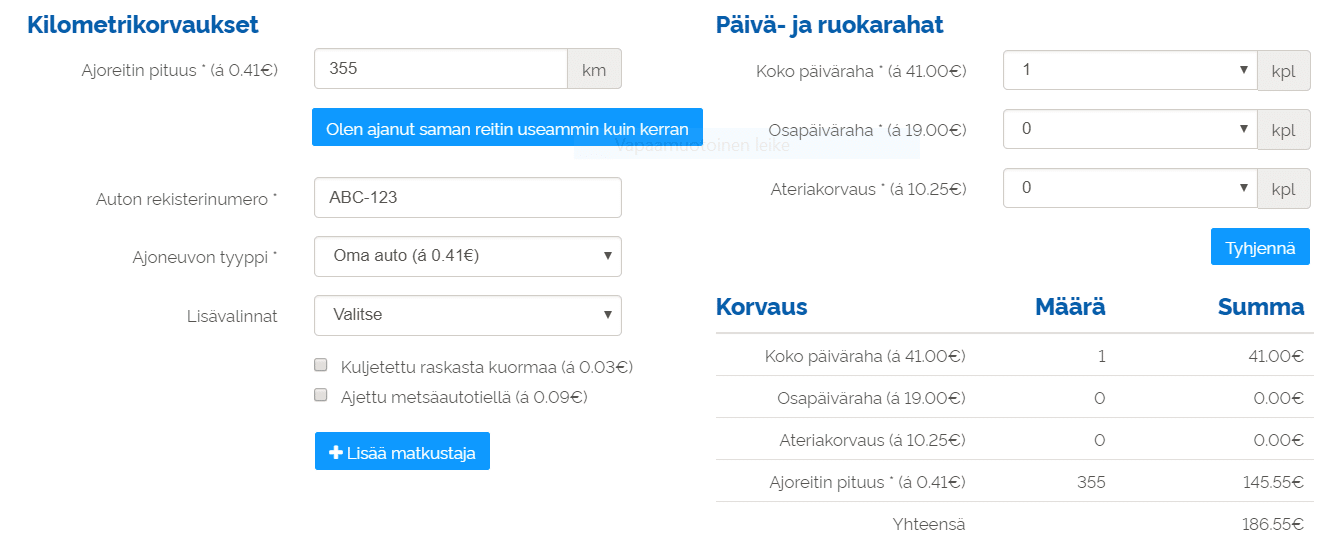

Palkansaaja tekee työmatkasta matkalaskun – ja koska UKKO maksaa kevytyrittäjille palkan työkeikoista, kevytyrittäjä voi tehdä matkalaskunsa palkansaajan tapaan UKKO-palvelussa.

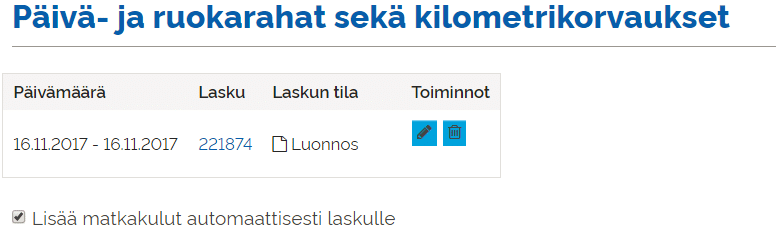

Saadaksesi matkakustannusten korvaukset UKKO-palkanmaksun yhteydessä verovapaina, tulee sinun merkitä tarvittavat tiedot (ks. kuva alla) jo laskua luodessasi. Tee tämä huolellisesti, jotta saamme käsiteltyä merkintäsi mahdollisimman nopeasti.

Lähettämällesi laskulle lisätään erittely matkakuluista. Mikäli matkakulut laskutetaan asiakkaalta erillisenä rivinä, niin korvauksiin lisätään automaattisesti pääsuoritteen mukainen arvonlisävero. Nämä matkakustannusten korvaukset ovat sinulle verovapaita eli niistä ei tarvitse maksaa ennakonpidätystä eikä niistä tarvitse hakea erikseen vähennystä omalla veroilmoituksella.

Julkisilla kulkuvälineillä tehtyjen työmatkojen matkalippukulut tulee merkitä kohtaan ”Kulut ja korvaukset” ja liittää kuitit kulukorvauslomakkeeseen.

Lue lisää kulukorvauksista.

Toiminimiyrittäjän matkakorvaukset ovat lisävähennyksiä

Myös toiminimiyrittäjä tekee välillä töitä muualla kuin omassa vakituisessa työpisteessään. Yrittäjällä voi olla esimerkiksi asiakaskäyntejä ja muita työreissuja, jotka verottajakin määrittelee työmatkoiksi.

Toiminimiyrittäjä ei voi maksaa itselleen päivärahoja, mutta hän voi saada verotuksessaan lisävähennyksenä palkansaajan ja kevytyrittäjän päivärahaa vastaavan korvauksen. Työmatkat määritellään yrittäjällä samoin kuin palkansaajillakin.

Lisävähennykset ilmoitetaan toiminimiyrittäjän veroilmoituksessa. Niitä ei tarvitse merkitä kirjanpitoon, mutta ajopäiväkirjaa on pidettävä, jotta tiedetään ajojen määrä. Lue lisää toiminimiyrittäjän kilometrikorvauksista.

Mikäli yli 50 % yrittäjän omalla autollaan ajamista ajoista on työhön liittyviä, voi auton lisätä toiminimensä kirjanpitoon. Silloin kaikki auton kulut, kuten polttoaine-, huolto- ja vakuutusmenot, merkitään kirjanpitoon. Yrittäjän tulee tällöin myös erotella kyseisellä autolla ajetut yksityiset ja yrityksen ajot toisistaan. Katso tästä ohjeet, miten auto lisätään toiminimen kirjanpitoon.

Artikkeli perustuu Sanna Laitisen blogikirjoitukseen vuodelta 2014. Artikkelia on päivitetty viimeksi 26.04.2023

Lue myös

Kilometrikorvaus – yrittäjän muistilista

Päivärahat – pikaopas yrittäjälle

Arvonlisävero – yrittäjän ALV-opas

Liikevaihto – mitä liikevaihto tarkoittaa ja kertoo yrityksestä?

Kevytyrittäjyys vai oma yritys?

Kevytyrittäjyys sopii sinulle kun:

- Toimintasi on sivutoimista tai keikkaluontoista

- Haluat testata liikeideaasi

- Et halua miettiä ennakkoveroja, alveja tai muita ilmoituksia

- Sinulla on keikka, josta haluat rahat nopeasti tilille

- Haluat säästyä tilitoimiston kuukausimaksuilta

- Haluat valita perustatko Y-tunnuksen vai et

Yrittäjyys on sinua varten kun:

- Aiot toimia yrittäjänä päätoimisesti tai säännöllisesti

- Sinulla on valmis yritysidea

- Sinulla on paljon hankintoja, joiden arvonlisäverot haluat vähentää

- Haluat perustaa toiminimen tai osakeyhtiön tai siirtää kirjanpitosi meille

- Haluat hakea starttirahaa toimintasi alkuun

- Tarvitset toimintaasi varten oman Y-tunnuksen tai sinulla on jo sellainen