ALV eli arvonlisävero 2025: Kaikki arvonlisäverosta

ALV eli arvonlisävero – Mikä on alv ja miksi arvonlisäveroa pitää maksaa? Kuka on arvonlisäverovelvollinen? Entä milloin alvia ei tarvitse maksaa? Mitkä ovat alv-kannat vuonna 2025? Tässä kirjoituksessa sukellamme arvonlisäveron ihmeelliseen maailmaan.

Jos hikikarpalot ilmestyivät jo otsallesi, älä suotta tuskaile! Lupaamme puhua alvista eli arvonlisäverosta selkokielellä.

- Arvonlisäveron muutokset vuonna 2024

- Mikä on ALV eli arvonlisävero?

- Arvonlisäverovelvollisuus eli alv-velvollisuus ja alv-alaraja

- Arvonlisäveron eli alvin maksaminen

- Arvonlisäveron vähentäminen eli alv-vähennys käytännössä

- ALV-kannat eli arvonlisäverokannat 2025

- Kevytyrittäjä ja ALV: pitääkö kevytyrittäjän maksaa arvonlisäveroa eli alvia?

- Käänteinen alv eli arvonlisävero

- Arvonlisäverolaki muuttuu vuosien varrella – arvonlisäveron eli alvin historia Suomessa

- Tiedät artikkelin luettuasi, mikä on arvonlisävero.

- Pysyt ajan tasalla arvonlisäveron muutoksista Suomessa.

- Osaat arvioida, oletko alv velvollinen vai et.

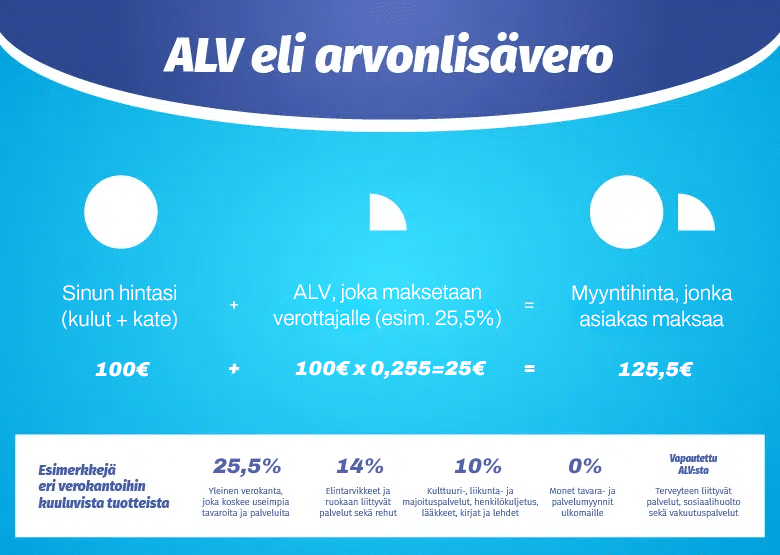

- Opit, että alv kannat Suomessa 2025 ovat 25.5, 14 ja 10 prosenttia ja tiedät mihin niitä sovelletaan.

Arvonlisäveron muutokset vuonna 2024

Yleinen ALV eli arvonlisävero nousi hallituksen linjauksen mukaisesti syyskuun 2024 alussa. Uusi ALV eli arvonlisävero on 25,5 %. UKKO.fi avulla pysyt ajan tasalla arvonlisäveron muutoksista Suomessa. Tarkista viimeisimmät tiedot ALV:n muutoksista ja niiden vaikutuksista yritykseesi.

Mikä on ALV eli arvonlisävero?

Arvonlisävero eli lyhyemmin alv (voidaan lyhentää myös ALV tai alv.) on kulutusvero, jonka maksaa aina tuotteen tai palvelun ostaja. Arvonlisäveron avulla verotetaan tuotteiden ja palveluiden tuottamiseen käytettyjen välituotteiden ja valmiin tuotteen myyntihinnan erotusta, eli arvonlisäystä.

Mitä tämä sitten tarkoittaa? Ennenkuin tuote päätyy kaupan hyllylle on sen valmistusprosessissa monesti mukana useampi taho. Esimerkiksi metsänomistaja myy puuta paperitehtaalle, paperitehdas valmistaa raaka-aineesta paperia ja myy sen eteenpäin yritykselle joka valmistaa materiaalista valmiin tuotteen (muistivihko).Tuotteen arvo lisääntyy jokaisessa vaiheessa, sillä yrittäjät myyvät tuotteensa eteenpäin kalliimmalla kuin ovat ostaneet välituotteen. Jokainen tuotantoketjussa mukana oleva yritys tilittää omasta arvonlisäyksestään veroa.

Yrityksillä on myös oikeus vähentää ostojensa arvonlisävero myynnistä tilitettävistä alveista. Tämä tarkoittaa myös sitä, että arvonlisävero on tuotteen hinnassa vain yhden kerran.

Arvonlisäverotus kohdistuu kulutukseen

Arvonlisävero eli ALV on välillinen vero eli ostaja maksaa lopulta veron osana tuotteen tai palvelun hintaa. Näin ollen verotus kohdistuu käytännössä kulutukseen, vaikka verovelvollinen onkin myyjä. Yrittäjä siis lisää veron tuotteen tai palvelun myyntihintaan ja tilittää myydyistä tuotteista tai palveluista saadut arvonlisäverot eteenpäin verottajalle. Arvonlisäverossa yrittäjän kannattaa aina ajatella niin, että kyseinen vero on valtion rahaa, joka vain hetkellisesti lepää yrittäjän tilillä. Näin siitä ei koidu ikäviä yllätyksiä!

Arvonlisävero eli ALV on tasavero, eli veroprosentti on kaikille sama. Arvonlisäveroa on pidetty kuitenkin luonteeltaan regressiivisenä verona, sillä pienituloisilla menee tuloista suurempi osuus kulutukseen. Alvin osuus bruttotuloista on pienituloisilla suurempi. (Parikka, Tilastokeskus 2019)

Arvonlisäveron merkitys kansantaloudelle

Arvonlisävero on valtiolle merkittävä verotulojen lähde; vuonna 2020 arvolisävero tuotti valtiolle Tilastokeskuksen mukaan 21,8 miljardia euroa. Arvonlisäveroista yli puolet maksavat kotitaloudet (Parikka, Tilastokeskus 2019).

Huomattavan suuri osuus, noin 10 % arvonlisäveroista on peräisin ruoan arvonlisäverotuksesta (Elintarviketeollisuusliitto 2019). Kokonaisuudessaan arvonlisävero tuo valtion verotuloista n. 40 % (Linnakangas & Juanto, Verojen historia). Tilastokeskuksen sivuilta löydät vielä seikkaperäisemmän kuvauksen miten arvonlisävero käyttäytyy koko kansatalouden tasolla: Tilastokoulu – täytekakku.

Arvonlisävero maailmalla

Arvonlisävero eli ALV on käytössä kaikissa EU-maissa ja lähes kaikissa OECD-maissa, sekä mm. Kiinassa ja Venäjällä. Suomessa yleinen arvonlisäverokanta nousi vuoden 2025 alusta 25,5 prosenttiin, kun taas esimerkiksi Ruotsissa se on 25 % ja Saksassa 19 %. Alv-velvollisuuden raja, joka Suomessa nousi 2025 alkaen 15 000 eurosta 20 000 euroon, vaihtelee maittain; esimerkiksi Ranskassa raja on 82 800 euroa, kun taas Ruotsissa 2900 euroa (Hallituksen esitys HE 143/2020 vp).

Suomessa kaupasta ostettavissa tuotteissa arvonlisävero on laskettu aina mukaan hintaan ja se on tuttu lähinnä erillisenä rivinä kuitilla. Jos olet matkustellut Yhdysvalloissa, olet saattanut ihmetellä miksi kaupan hinnat yllättäen kallistuvat kassalla. Tämä ei ole ihan aina turistien huijausta, vaan Amerikassa paikallista osavaltiokohtaista myyntiveroa eli sales taxia, ei kaikissa osavaltioissa ilmoiteta tuotteen hinnassa, vaan lasketaan vasta lopuksi hinnan päälle.

Arvonlisäverovelvollisuus eli alv-velvollisuus ja alv-alaraja

Arvonlisäverovelvollisuus eli alv-velvollisuus ja eri arvonlisäverokannat aiheuttavat usein harmaita hiuksia uusille yrittäjille. Palkkatöissä ei välttämättä ole joutunut konkreettisesti tekemisiin arvonlisäveron kanssa. Arvonlisävero on esiintynyt tuotteen tai palvelun hinnassa, mutta sen kummemmin siihen ei ole kuluttajana tarvinnut perehtyä. Yrittäjän sen sijaan tarvitsee huomioida arvonlisävero jo täyttäessään yrityksen perustamisilmoitusta, jolloin kysytään halukkuudesta liittyä arvonlisäverovelvollisten rekisteriin. Jos myy tuotteita tai palveluita liiketoiminnan muodossa on yleensä arvonlisäverovelvollinen, mutta ei aina.

Arvonlisäverovelvollisuuden alaraja eli alv-alaraja on 2025 alkaen 20 000 euroa. Yrityksen on siis liityttävä arvonlisäverovelvollisten rekisteriin, mikäli liikevaihto ylittää tilikauden aikana 20 000 euron rajan. Arvonlisäverovelvollisten rekisteriin voidaan liittyä joko yrityksen perustamislomakkeella tai myöhemmin muutosilmoituksella.

Jos yritystoiminta on pienimuotoista eli liikevaihto jää tilikauden aikana alle 20 000 euron, ei yrityksen tarvitse laskuttaa arvonlisäveroa osana tuotteidensa myyntihintaa. Toisaalta tällöin yritys ei myöskään voi vähentää ostojensa arvonlisäveroja. Lisäksi on olemassa tiettyjä aloja, jotka eivät vaadi rekisteriin liittymistä.

Pienten sivutoimisten yrittäjien liikevaihto ei aina ylitä alv-velvollisuuden alarajaa, jolloin alv-rekisteriin liittyminen on täysin vapaaehtoista. Alv-rekisteriin liittymistä kannattaa kuitenkin harkita. ALV-velvolliseksi hakeutumalla vältytään ylimääräisiltä riskeiltä, sillä aloitteleva yrittäjä ei tiedä yleensä tulevaa liikevaihtoaan tarkasti ja vuoden lopulla voikin tulla ikäviä yllätyksiä, jos liikevaihto ylittää pakollisen arvonlisäverovelvollisuuden rajan. Tällöin yrittäjän on maksettava arvonlisävero kaikesta 20 000 euron rajan ylittävästä liikevaihdosta.

Arvonlisäveron alarajahuojennus poistui vuonna 2025. Alv-alarajahuojennus oli helpotus alvin maksuun Y-tunnuksellisilla yrittäjillä. Mikäli yrittäjä oli alv-rekisterissä ja liikevaihto ei täyttänyt 15 000 euron rajaa, sai yrittäjä haettua maksetut alvit takaisin täysimääräisinä verottajalta. Puolestaan jos liikevaihto oli yli 15 000 euroa, mutta alle 30 000 euroa, alv-alarajahuojennusta saa osasta arvonlisäveroa.

Arvonlisäveron eli alvin maksaminen

Arvonlisäverot ilmoitetaan ja maksetaan kausittain oma-aloitteisina veroina OmaVero -palvelussa. Käytännössä tämä tarkoittaa sitä, ettei alvien maksamisesta tule yrittäjälle erillistä laskua. Yrittäjän on siis itse tiedettävä, kuinka paljon veroja tulee maksaa ja mihin päivään mennessä.

Ilmoituskausi voi olla joko kuukauden, neljännesvuoden tai vuoden pituinen jakso. Tyypillinen jakso on kuitenkin kuukauden mittainen, eli arvonlisäverot maksetaan joka kuukausi.

Toiminimen ALV-ilmoitus – näin teet sen oikein

Arvonlisäveron eli alvin vähennysoikeus

Arvonlisäveron lisääminen tai alv-vähennys edellyttää, että yrittäjä kuuluu arvonlisäverovelvollisten rekisteriin sekä hankintojen on liityttävä alv-velvollisuuden alaiseen liiketoimintaan. Tästä syystä pienyrittäjän kannattaakin harkita arvonlisäverovelvolliseksi liittymistä.

Otetaanpas yksi käytännön esimerkki:

Ostat tietokoneen, joka maksaa elektroniikkaliikkeessä 1000 euroa. Tästä hinnasta arvonlisäveron osuus on 25,5 % eli 203,19 euroa (näet verokannan sekä veron osuuden tuotteen hinnasta kuitilta, tai jos haluat päästä helpolla, ota avuksi ALV-laskuri). ALV-velvollisena yrittäjänä voit kuitenkin vähentää tietokoneen veron osuuden kokonaan omassa kirjanpidossasi, jolloin yrityksesi maksaa hankinnasta vain 796,81 euroa.

Mikäli hankintaa käytetään sekä alv-velvollisuuden alaiseen toimintaan, että sen ulkopuoliseen toimintaan, koskee vähennysoikeus ainoastaan alv-velvollisuuden alaista toimintaa.

Myös ulkomailta tehdyistä EU-alueen ostoista voi yleensä vähentää maksetun arvonlisäveron osuuden.

Arvonlisäveron vähentäminen eli alv-vähennys käytännössä

Arvonlisäverovelvollinen yritys voi vähentää ostojensa arvonlisäveron osuuden myynnistä tilitettävistä arvonlisäveroista. Arvonlisäveron voi vähentää ainoastaan, jos on itse arvonlisäverovelvollinen ja ostaa tuotteen tai palvelun toiselta arvonlisäverovelvolliselta. Tämä johtuu siitä, että arvonlisäveron vähentämisen tarkoituksena on estää arvonlisäveron kertaistumista hinnassa.

Esimerkki

- Yritys ostaa tukusta tuotteen 100 eurolla (alv 25,5 % on 20,32 euroa)

- Yritys myy valmiin tuotteen eteenpäin 200 eurolla (alv 25,5 % on 40,64 euroa)

- Yrityksen tulee tilittää valtiolle 40,64 euroa arvonlisäveroa vähennettynä 20,32 eurolla. Yritys tilittää 20,32 euroa verottajalle.

Arvonlisäverojen vähentämistä ei kuitenkaan yleensä ajatella tuotekohtaisesti, vaan esimerkiksi kuukauden ajalta. Mikäli siis yrittäjä on tehnyt yritystoimintaa varten erilaisia hankintoja, joiden hintaan sisältyy myös arvonlisävero, voi hän vähentää yrityksen ostoihin sisältyneet arvonlisäverot myyntien alveista.

Esimerkki. Maija perustaa toiminimen ja laskuttaa ensimmäisen kuukauden aikana palveluistaan 1500 + alv 25,5 %, eli 1882,50 euroa. Tästä summasta 1500 euroa on Maijan rahaa ja 382,50 euroa hän tilittää myöhemmin verottajalle.

Hän on kuitenkin myös ostanut yritystoimintaansa varten hankintoja, jotka pitävät sisällään arvonlisäveron. Hän on ostanut yritykselleen 992 euroa maksavan työkoneen (790,44 + alv 25,5 %). Tässä tapauksessa Maija voi vähentää työkoneen sisältämän arvonlisäveron eli 201,56 euroa myyntien arvonlisäveroista.

Arvonlisäveroa kertyisi Maijalle kuukaudelta: 382,50-201,56 = 180,94 euroa.

Yrityksille tehtävissä laskuissa kannattaa siis muistaa, että laskun maksaja voi yleensä vähentää arvonlisäveron omissa ostoissaan. Sitä ei siis voi laskea osaksi työn hintaa. Tämän vuoksi yritysten välisessä toiminnassa hinnat esitetäänkin pääsääntöisesti ilman arvonlisäveroa.

Vähennykset ilmoitetaan täyttämällä arvonlisäveroilmoitus.

Toiminimen verovähennykset – Näillä säästät selvää rahaa!

Toiminimiyrittäjyys voi olla myös helppoa

Kirjanpito, laskutus ja kuittivarasto kiinteällä kuukausihinnalla. Perustamme toiminimen ilmaiseksi ja saat Y-tunnuksen heti käyttöösi.Alv-kannat eli arvonlisäverokannat 2025

Arvonlisäverokannat Suomessa 2025 ovat 25,5, 14 ja 10 prosenttia.

- 25,5 % arvonlisäverokanta on yleinen verokanta Suomessa.

- 14 % arvonlisäverokanta pitää sisällään elintarvikkeet, rehut, sekä ravintola- ja ateriapalvelut. (poislukien alkoholi- ja tupakkatuotteet sekä vesijohtovesi)

- 10 % verokanta koskee lukuisia tuotteita ja palveluita, kuten: kirjat, lääkkeet, liikuntapalvelut, elokuvaliput, kulttuuri- ja viihdetilaisuuksien sisäänpääsymaksut, henkilökuljetukset, majoituspalvelut sekä televisio- ja yleisradiotoiminnasta saadut korvaukset.

- 0 % eli ns nollaverokanta sisältää mm. viennin EU-alueen ulkopuolelle sekä tavaran myynnin EU-maihin ALV-velvollisille ostajille

Yleinen arvonlisäverokanta Suomessa on 25,5 %. Tämä koskee suurinta osaa myytävistä tuotteista ja palveluista. Lisäksi on käytössä 14 % ja 10 % alennetut verokannat. Alv-kannat ilmoitetaan prosenttimuodossa ja niiden avulla lasketaan maksettavan veron määrä.

Oikean arvonlisäverokannan valinta saattaa kuitenkin olla aloittelijalle vaikeaa, sillä oikeus soveltaa poikkeavaa verokantaa ei ole aina yksiselitteistä. Arvonlisäveroprosentit ja maksettavan arvonlisäveron määrä riippuu mm. siitä, kuka myy, mitä myydään ja kenelle myydään.

Esimerkiksi yksityishenkilölle myydyssä joogaohjauksessa voi tulla kyseeseen liikunnanohjauksen arvonlisäverokanta 10 % mikäli tulkitaan kyse olevan liikunnanohjauksesta. Tulkintaan voi vaikuttaa kuitenkin mm. se, onko jooga enemmän liikunnalliseen vai henkiseen puoleen keskittyvää. Jos taas jooga-ohjaaja laskuttaa palvelustaan liikuntakeskusta, on arvonlisäverokanta joka tapauksessa 25,5 % sillä tällöin on kyse palvelun myynnistä.

Myyjän arvonlisäverotunniste, veron määrä ja käytetyt alv-kannat tulee aina merkitä laskuihin.

Samalla kuitilla voi myös olla useampi arvonlisäverokanta. Seuraavan kerran kun tilaat hampurilaisen ja oluen, katsoppa kuittia. Ruoan ja ravintolapalveluiden arvonlisävero on 14 %. Poislukien alkoholijuomat, joilla se taas on 25,5 %.

Nollaverokanta tarkoittaa arvonlisäverotonta myyntiä, josta kuitenkin saa vähentää ostojen alvit.

Milloin arvonlisäveroa ei tarvitse maksaa?

Arvonlisäveroa ei tarvitse maksaa mikäli alv-velvollisuuden raja ei täyty. On myös olemassa liiketoiminnan osa-alueita, jotka ovat kokonaan arvonlisäverottomia.

Esiintyvän taiteilijan kuten muusikon, näyttelijän tai vaikkapa juontavan DJ:n ei tarvitse maksaa arvonlisäveroa

Arvonlisäverotonta toimintaa ovat myös esimerkiksi terveyden- ja sairaanhoitoalan toiminta, sosiaalihuollon palvelut, rahoitus- ja vakuutuspalvelut sekä arpajais- ja rahapelipalvelut.

Voit tutustua arvonlisäverolakiin täällä. Oikea arvonlisäverokanta kannattaa varmistaa omalta kirjanpitäjältä tai UKKO.fi:n asiakaspalvelusta, jos olet UKKO.fi:n asiakas. Yrittäjällä voi olla sekä arvonlisäveron piiriin kuuluvaa myyntiä, että myyntiä josta ei tarvitse maksaa arvonlisäveroa.

Kevytyrittäjä ja ALV: pitääkö kevytyrittäjän maksaa arvonlisäveroa eli alvia?

Kevytyrittäjä, jolla ei ole omaa Y-tunnusta:

Kevytyrittäjien käyttämän UKKO.fi:n taustayritys UKKO Yrittäjyyspalvelut Oy:n liikevaihto ylittää 20 000 euron rajan, joten kaikista UKKO Kevytyrittäjäpalvelun kautta tehtävistä laskuista on veloitettava arvonlisävero.

Kevytyrittäjän kannattaa huomioida arvonlisävero jo omaa palvelua hinnoitellessaan. Yleensä tuotteen ostava yritys voi vähentää arvonlisäverot, eikä arvonlisävero siten ole heille kynnyskysymys palvelun ostamiselle. Muista siis asettaa laskutussumma riittävän korkealle.

Kevytyrittäjän tulolaskuri laskee kevytyrittäjän arvonlisäveron osuuden automaattisesti! Laskurilla voit myös kätevästi arvioida, paljonko sinun tulisi laskuttaa saadaksesi haluamasi summan tilille.

Kevytyrittäjyys on helppo tapa aloittaa matka yrittäjyyteen. Jos kuitenkin liiketoimintaasi liittyy huomattava määrä hankintoja, joiden alvit haluat vähentää, kannattaa harkita Y-tunnuksellista kevytyrittäjyyttä tai toiminimiyrittäjyyttä.

Voit myös lukea lisää aiheesta kevytyrittäjän verovähennykset.

Käänteinen alv eli arvonlisävero

Arvonlisäveron eli alvin tilittäminen eteenpäin valtiolle on tiettyjä poikkeuksia lukuun ottamatta myyjän vastuulla. Esimerkiksi rakennusalalla ja EU:n sisällä toiseen maahan laskutettaessa on kuitenkin voimassa käännetty arvonlisäverovelvollisuus. Käänteinen alv tarkoittaa, että ostaja huolehtii arvonlisäveron tilittämisestä.

Rakennusalan käänteinen alv

Rakennusalan käänteinen arvonlisäverovelvollisuus koskee tiettyjä rakentamisen palveluita. On tärkeää huomata, että käännetty alv ei kuitenkaan koske kaikkia rakennusurakointiin liittyviä töitä, jotka eivät itsessään varsinaisesti ole rakentamista, kuten suunnittelu ja pihatyöt.

Käännettyä arvonlisäverovelvollisuutta sovelletaan sellaisiin kiinteistöön kohdistuviin palveluihin, jotka liittyvät

- maapohja- ja perustustöihin,

- rakennustyöhön,

- rakennusasennukseen,

- rakennuksen viimeistelyyn,

- rakennuskoneiden vuokraukseen vuokrattaessa sekä kone että käyttäjä,

- rakennussiivoukseen,

- työvoiman vuokraukseen rakentamispalveluita varten

Käänteisen arvonlisäverotuksen piiriin eivät kuulu mm.:

- rakennustarvikkeiden myynti

- myynti yksityishenkilölle

- arkkitehtipalvelut, tekninen suunnittelu, rakennussuunnittelut tai muut insinööripalvelut

- kuljetuspalvelut

- viheralueiden istutus ja hoito

Myyjän vastuulla on selvittää, voiko käänteistä arvonlisäveroa käyttää. Käänteistä arvonlisäveroa sovellettaessa myyjä laskuttaa ostajaa verottomalla laskulla. Laskusta pitää käydä ilmi ostajan verovelvollisuus sekä verovelvollisuuden peruste. Myös UKKO.fi:n kautta voidaan lähettää lasku rakennusalalla päätoimisesti toimivalle yritykselle, jos Verohallinnon määräämät edellytykset täyttyvät.

Alv-tunnus eli arvonlisäverotunniste

Arvonlisäverotunnistetta käytetään kaupankäynnissä muiden EU-maiden elinkeinonharjoittajien kanssa. Myyjän on tarkistettava, että ostajalla on voimassaoleva VAT-numero.

Alv-tunniste muodostetaan FI-maatunnuksesta ja y-tunnuksesta ilman väliviivaa. Esimerkiksi UKKO Yrittäjyyspalvelut Oy:n y-tunnus on 2485076-3. Näin ollen alv-numero eli VAT-numero on FI 24850763.

Alv-tunnisteen voimassaolon voi tarkistaa Euroopan komission sivuilta.

Oletko laskuttamassa ja tarvitset alv-tunnusta? UKKO.fi:n kautta voit laskuttaa asiakkaita kevytyrittäjänä myös omalla Y-tunnuksella. Vaihtoehtoisesti voit perustaa oman toiminimen tai osakeyhtiön UKKO Yrittäjä -palvelussa!

Arvonlisäverolaki muuttuu vuosien varrella – arvonlisäveron eli alvin historia Suomessa

1994

- Arvonlisävero otettiin Suomessa käyttöön 1. kesäkuuta EU-jäsenyyttä silmällä pitäen, koska arvonlisävero on edellytys EU-jäsenyydelle. Arvonlisäverolla korvattiin tällöin aiemmin käytössä ollut liikevaihtovero eli lvv.

- Yleiseksi verokannaksi tuli 22 %. Poikkeavat alv kannat olivat aluksi 12 %, 9 % ja 5 %.

1995

- Poikkeavia alv-kantoja päivitettiin ja uudet alv prosentit olivat 17 %, 12 % ja 6 %.

1998

- EU:n myötä poikkevia alv-kantoja saa olla vain kaksi. Näin ollen kaksi alinta poikkeavaa alv-kantaa yhdistettiin ja käyttöön tuli 8 % alv-kanta.

2004

- Otettiin käyttöön alarajahuojennus 20 000 euron liikevaihtorajalla.

2007

- Suomi aloitti kokeilun, jossa poikkeavaa alv-kantaa sovellettiin valittuihin ammatinharjoittaja-palveluihin. Näitä olivat parturi-kampaajat ja pienet korjauspalvelut. Kokelu päättyi vuoden 2011 loppuun mennessä.

2010

- Yleistä verokantaa korotettiin 23 prosenttiin.

- Poikkeavat alv prosentit olivat 13 % ja 9 %.

2013

- Otettiin käyttöön 24 % yleinen arvonlisäverokanta.

- Samalla korotettiin myös poikkeavia verokantoja yhdellä prosenttiyksiköllä: uudet alv prosentit olivat 14 % ja 10 %.

2016

- ALV-velvollisuuden raja nousi 8500 eurosta 10 000 euroon.

- ALV-alarajahuojennuksen liikevaihdon rajaa korotettiin 30 000 euroon.

2021

- ALV-velvollisuuden raja nousi 10 000 eurosta 15 000 euroon.

- EU:n arvonlisäverouudistuksen myötä 1.7.2021 alkaen verottomien verkko-ostosten 22 euron raja poistui ja kaikista EU:n ulkopuolisista ostoksista on jatkossa maksettava arvonlisävero.

- Lisäksi ns "One Stop Shop (OSS)" -erityisjärjestelmän tultua käyttöön EU-alueeella kuluttajakaupassa toimivien yritysten ei enää tarvitse rekisteröityä alv-velvolliseksi jokaiseen EU-maahan, johon yritys myy tuotteita.

2024

- Uusi yleinen arvonlisäverokanta 25,5 % otettiin käyttöön 1.9.2024

2025

- Oikeus alarajahuojennukseen päättyy vuoden 2025 alusta. Alarajahuojennuksesta luopuminen perustuu arvonlisäverodirektiivin muutokseen. (Hallituksen esitys HE 143/2020 vp .)

- Vähäisen liiketoiminnan ALV-vapautus säilyy ja sen raja nousee 1.1.2025 alkaen 15 000 eurosta 20 000 euroon.

Testaa alv-tietosi!

ALV-alarajahuojennuksen yläraja on:

a) 10 000 €

b) 15 000 €

c) 30 000 €

2. Mikä seuraavista pitää paikkansa?

a) Käännetyssä alvissa ostaja huolehtii arvonlisäveron tilittämisestä

b) Rakennussuunnittelu kuuluu käänteisen arvonlisäveron piiriin

c) Käänteisen arvonlisäveron soveltamismahdollisuuden tarkistaminen ei ole myyjän vastuulla

3. Mikä seuraavista pitää paikkansa?

a) Jos tilaat taksin päästäksesi asiakaskäynnille, on kuitissa näkyvä arvonlisäveron osuus hinnasta 10 %

b) Alv-velvollisuuden raja on 8500 euroa

c) Yrittäjä ei voi yleensä vähentää muista EU-maista tehtyjen ostosten arvonlisäveroja maksettavista arvonlisäveroistaan

4. Mikä seuraavista ei ole totta?

a) Yritysten välisessä kaupassa hinnat ilmoitetaan yleensä ilman arvonlisäveroa.

b) EU:n jäsenmaat voivat itse päättää onko maassa arvonlisävero käytössä

c) Arvonlisäveron vähentääkseen pitää olla itse arvonlisäverovelvollinen

Oikeat vastaukset löydät oheisen mainoksen alapuolelta.

Kevytyrittäjyys vai oma yritys?

Kevytyrittäjyys sopii sinulle kun:

- Toimintasi on sivutoimista tai keikkaluontoista

- Haluat testata liikeideaasi

- Et halua miettiä ennakkoveroja, alveja tai muita ilmoituksia

- Sinulla on keikka, josta haluat rahat nopeasti tilille

- Haluat säästyä tilitoimiston kuukausimaksuilta

- Haluat valita perustatko Y-tunnuksen vai et

Yrittäjyys on sinua varten kun:

- Aiot toimia yrittäjänä päätoimisesti tai säännöllisesti

- Sinulla on valmis yritysidea

- Sinulla on paljon hankintoja, joiden arvonlisäverot haluat vähentää

- Haluat perustaa toiminimen tai osakeyhtiön tai siirtää kirjanpitosi meille

- Haluat hakea starttirahaa toimintasi alkuun

- Tarvitset toimintaasi varten oman Y-tunnuksen tai sinulla on jo sellainen

Alv-testin oikeat vastaukset:

1c) 2. a) 3. a) 4. b)

Kirjoittajat: Sanna Laitinen, Suvi Kylmälä, Olli Kopakkala, Piia Peiponen

Huom! UKKO.fi ei vastaa tällä sivulla olevien tietojen oikeellisuudesta tai ajantasaisuudesta. Artikkeli on julkaistu ensi kerran 4.8.2017. Sitä on päivitetty 28.1.2025.