Pikaopas toiminimiyrittäjän kirjanpitoon

Olet päätynyt tähän oppaaseen koska mietit toiminimen perustamista, tai siirtymistä pois kirjanpitäjän hellästä huomasta, eikö totta?

Olet juuri oikeassa paikassa. Tässä artikkelissa selvitän mahdollisimman yksinkertaisesti ja käytännöllisesti, miten toiminimen kirjanpito tehdään.

Toiminimen kirjanpito ei ole kovin haastellista, mutta se vaatii jonkin verran viitseliäisyyttä, opiskelua ja oman ajan käyttöä.

Tämän oppaan avulla ymmärrät perustiedot toiminimen kirjanpidosta ja voit tehdä päätöksen, haluatko tehdä kirjanpidon täysin itsenäisesti, haluatko hankkia itsellesi uuden kirjanpitäjän tai ottaa esimerkiksi käyttöön kehittämämme UKKO Yrittäjä -kirjanpitojärjestelmän. Me toki toivomme, että valitset viimeisen vaihtoehdon. Tämä opas on kuitenkin kirjoitettu kaikkia toiminimiyrittäjiä varten.

Toiminimiyrittäjyys voi olla myös helppoa

Kirjanpito, laskutus ja kuittivarasto kiinteällä kuukausihinnalla. Perustamme toiminimen ilmaiseksi ja saat y-tunnuksen heti käyttöösi.Oppaan sisällysluettelo

- Toiminimi on pelihahmolle ostettava lisäominaisuus

- Miksi kirjanpitoa tulee tehdä?

- Yhdenkertainen vai kahdenkertainen kirjanpito?

- Kirjausten tekeminen

- Toiminimen palkka

- Toiminimen yksityisotto

- Toiminimen verotus

- Toiminimen pääomaverotus ja ansiotuloverotus

- Toiminimen arvonlisävero

- Toiminimen arvonlisäverovelvollisuus

- Toiminimen arvonlisäverojen ilmoittaminen ja maksaminen

- Yrittäjävähennys 5%

- Toiminimen vähennykset

- Toiminimen tilinpäätös

Toiminimi on pelihahmolle ostettava lisäominaisuus

Toiminimi on yritysmuoto, joka ei oikeastaan ole edes yritysmuoto. Se on vain lisäosa sinun henkilöösi. Vähän kuin jossakin roolipelissä hankittava uusi ominaisuus. Osakeyhtiöt taas ovat ihan erillisiä oikeushenkilöitä. Ne toimivat maailmassa itsenäisesti.

Tämä tarkoittaa sitä, että osakeyhtiö voi tehdä toimia, joista sen omistajat eivät ole suoraan vastuussa. Esimerkiksi osakeyhtiölle lainatusta rahasta on vastuussa osakeyhtiö, eivätkä sen omistajat. Toki pienillä osakeyhtiöillä pankki vaatii yleensä myös henkilötakauksen. Isot pörssiyhtiöt kuitenkin hakevat lainaa, jossa takaajana ei ole kuin osakeyhtiö itse.

Toiminimi tai yksityinen elinkeinonharjoittaja on taas aina itse henkilökohtaisessa vastuussa yrityksensä toiminnasta. Jos otat toiminimelle lainaa, sinä olet henkilökohtaisesti vastuussa lainan takaisinmaksusta. Jos tulee ongelmia, vastaat lainasta henkilökohtaisella varallisuudellasi.

Myös verotuksessa osakeyhtiö on itsenäinen verovelvollinen, kun taas toiminimen verotusta käsitellään osana sinun henkilökohtaista verotustasi. Tämän vuoksi toiminimellä ei voi maksaa palkkaa. Katso lisätietoja kohdasta Toiminimen palkka – yksityisotto.

Miksi kirjanpitoa tulee tehdä?

Kirjanpitoa tulee pitää, jotta yritystoiminnasta muodostuu selkeä ja johdonmukainen tarina. Kirjanpidosta näkee mistä rahat ovat tulleet, minne ne ovat menneet ja mitä omaisuutta yrityksellä on.

Helpoin tapa ymmärtää kirjanpitoa on miettiä omaa henkilökohtaista verotusta. Verotuksessa ilmoitetaan vuoden lopussa, kuinka paljon rahaa olet tienannut, mitä omistat, ovatko nämä omistukset tuottaneet jotakin tuloa sekä millaisia kuluja sinulle on vähennettävänä töihin liittyen.

Toiminimen kirjanpidossa on käytännössä samat asiat. Koko kirjanpidon tavoitteena on näyttää miten yrityksen liiketoiminta on edistynyt, mitä on milloinkin tapahtunut ja kuinka paljon verotettavaa vuoden lopussa on kertynyt.

Yhdenkertainen vai kahdenkertainen kirjanpito?

On kaksi erilaista tapaa tehdä kirjanpitoa. Yhdenkertainen, eli yksinkertaisempi versio, sekä kahdenkertainen, joka on jonkin verran monimutkaisempi.

Nimikkeet tulevat siitä, että yhdenkertaisessa kirjanpidossa riittää kun jokainen suoritus on esillä yhdessä paikassa. Eli jos teet oston, riittää, että se kirjataan vain yhdellä merkinnällä kirjanpitoon.

Kahdenkertaisessa kirjanpidossa jokainen tapahtuma tulee kirjata kahteen eri paikkaan, siihen mistä raha on tullut ja mihin se on käytetty:

Ostat esimerkiksi yritykselle kameran. Lisäät kirjanpitoon kameran kuitin ja merkitset, että rahat on maksettu yrityksen tililtä. Näin ollen esimerkiksi tuhat euroa on lähtenyt pankkitililtä ja yrityksen omaisuudeksi kirjataan tuhannen euron arvoinen kamera.

Kahdenkertaisen kirjanpidon tilejä kutsutaan kredit- ja debet-tileiksi

- Debet-tilille kirjataan se, mihin raha on käytetty

- Kredit-tilille kirjataan se, mistä raha on tullut

Kahdenkertaisen kirjanpidon ideana on, se että laskuvirheet ja merkintävirheet paljastuvat nopeasti, sillä kreditin ja debetin poikkeamat huomataan nopeasti. Kahdenkertainen kirjanpito ei ole mikään upouusi juttu, vaan siitä on kirjoitettu ensimmäinen oppikirja ja 1490 luvulla. Kirjan kirjoitti fransiskaanimunkki Luca Pacioli (Leonardo da Vincin bestis).

Kahdenkertainen kirjanpito kuitenkin vähintään tuplaa paperitöiden määrän, eikä toiminimien yleensä tarvitse tehdä kirjanpitoaan sen mukaan.

Sinun tarvitsee tehdä kahdenkertainen kirjanpito, jos kaksi seuraavista täyttyy:

- Taseen loppusumma yli 100 000 euroa

- Liikevaihto tai vastaava tuotto 200 000 euroa

- Palkattuna keskimäärin 3 henkilöä

Harvalla toiminimiyrittäjällä nämä täyttyvät ja senpä vuoksi tässäkin oppaassa keskitytään lähinnä yhdenkertaisen kirjanpidon pyörittämiseen.

Lue lisää aiheesta yhdenkertainen vai kahdenkertainen kirjanpito.

Kirjausten tekeminen

Toiminimen kirjanpidossa kirjausten tekeminen on aika helppoa. Voit pitää kirjanpitoa esimerkiksi Excel-taulukossa tai vastaavassa Google Sheets-ohjelmistossa. Molemmat ovat taulukkolaskentaohjelmia, jotka osaavat laskea yhteen esimerkiksi myyntien kokonaissumman.

Helpoimmillaan kirjaat uuden tapahtuman seuraavasti:

- Tapahtuman päivämäärä

- Tapahtuman nimi

- Tapahtuman selite, eli miten kulu/tulo liittyy liiketoimeen

- Tapahtuman summa

Esimerkiksi

- 12.2019

- Myyntilasku

- Joulupukkikeikka

- +100e

Lisäät vain kaikki yrityksesi tapahtumat tällä tavalla taulukkolaskentaohjelmaan ja sinulle muodostuu automaattisesti yrityksesi kirjanpito.

HUOM! Kaikista myynneistä tulee olla kuitti ja juokseva tositenumerointi.

Toiminimen palkka

Tämän oppaan ensimmäisessä versiossa minulla oli seuraavanlainen otsikko: Toiminimen palkka – yksityisotto. Olen itse toiminut pitkään osakeyhtiön kautta ja ajatusvirheen vuoksi olen käsitellyt yksityisottoja toiminimen palkkaa vastaavana sanana.

KLT-kirjanpitäjämme Jenna veti kuitenkin isot ruksit tämän otsikon päälle ja selitti, että tämä on yksi yleisimpiä toiminimiyrittäjien väärinkäsityksiä. Toiminimen yksityisotto EI ole sama asia kuin palkka.

Toiminimen “palkka” on lähempänä toiminimen tulosta. Tämä on helpoin käsittää sitä kautta, että sinulla on vain yksi pankkitili, jota käytät sekä toiminimesi, että omien asioidesi hoitoon. Jos tilikauden lopussa toiminimesi on tuottanut voittoa 4000 euroa, sinun tulee maksaa tästä määrästä veroja. Verojen maksun jälkeen rahat ovat sinun käytettävissäsi.

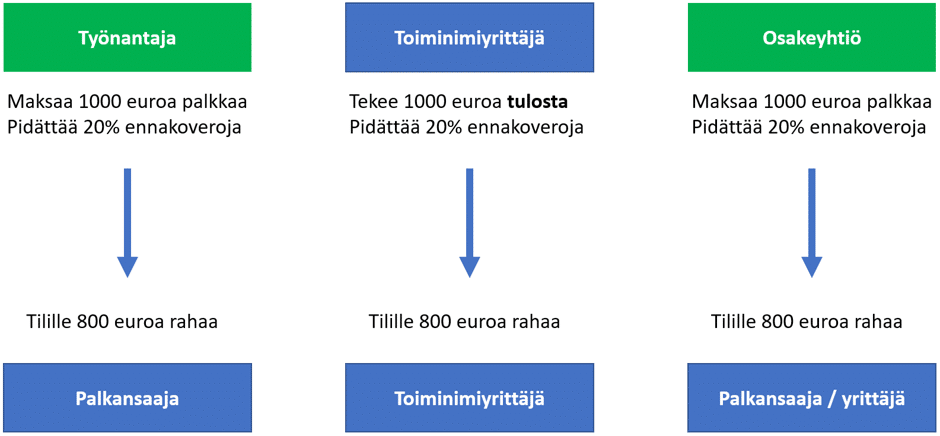

Käsittääkseni asian itse mahdollisimman selkeästi, piirsin tästä seuraavanlaisen kuvan:

Tässä kuvassa työn suorittaja on merkitty sinisellä värillä. Ulkopuolinen yrittäjä tai henkilö on vihreä.

- Työnantajan maksaessa palkkaa tilanne on selkeä, työnsuorittajana joku muu huolehtii verojen ja sivukulujen hoitamisesta.

- Osakeyhtiön tilanne on myös helppo käsittää. Osakeyhtiö on erillinen toimija, jonka tulee hoitaa ennakoverot ja sivukulut palkansaajan puolesta. Myös yrittäjä itse on tällaisessa tilanteessa lähes palkansaajan asemassa, koska ulkopuolinen taho huolehtii veroista ja sivukuluista.

- Toiminimen tilanne on vaikeampi hahmottaa, koska toiminimiyrittäjä on kahdessa roolissa samaan aikaan. Hän tekee yrittäjänä kannattavaa liiketoimintaa ja tulosta. Tästä tuloksesta hän maksaa ennakkoverot ja sivukulut ja nostaa rahat itselleen yksityisottona.

Toiminimen yksityisotto

Yksityisotto tarkoittaa yksinkertaisesti sitä, että otat toiminimellä tienaamia rahoja omaan käyttöösi.

Kannattaa tehdä seuraavanlainen ajatusleikki:

Mieti, että toiminimelläsi on oma pankkitili, jossa kaikki liiketoiminnan rahat ovat. Nostat tältä tililtä rahaa omalle henkilökohtaiselle tilillesi. On tapahtunut yksityisotto.

Yksityisotoissa on huomattava, että ne eivät vähennä toiminimen tulosta eli palkkaa, koska ne eivät ole kuluja. Toisinsanoen, jos toiminimesi tulos on 12 400 euroa ja otat yksityisottona 12 400 euroa omaan käyttöösi, on toiminimesi liiketoiminnan tulos edelleen 12 400 euroa ja maksat verot tämän tuloksen mukaan.

Ole varovainen nostaessasi rahaa!

Kun nostat Otto-automaatilta rahaa, pitää olla varovainen, ettei kukaan näe tunnuslukuasi. Toiminimen yksityisottoa tehdessäsi, tulee taas välttää nostamasta tiliä tyhjäksi.

Yksityisottoa tehdessä yrittäjä yleensä ajautuu nimittäin kaikkein helpotein suuriin vaikeuksiin. Perinteinen virhe on se, että innostutaan tilillä olevasta rahasummasta, nostetaan rahat ja lähdetään humputtelemaan.

12 400 euroa on tässä esimerkissä valittu ihan tarkoituksella. Tällaiseen tulokseen päästään myymällä 10 000 eurolla palveluita, joiden hintaan lisätään 24% alvi.

Humputtelija katsoo tilillä olevaa rahasummaa ja varaa koko perheelle 12 000 euron arvoisen unelmaloman. Tässä mennään pahasti metsään.

On äärimmäisen tärkeää muistaa, että arvolisäveron osuus, ei ole sinun rahaasi. Se on verottajan rahaa, joka vain hetken aikaa lepää tililläsi.

Humputtelijan tarina päättyy yleensä siihen, että verottaja lähettää karhukirjeen puuttuvista alveista. Optimistisesti elämään suhtautuva yrittäjä tietysti on laskeskellut, että kyllä niitä keikkoja tulee lisää ja seuraavista laskuista voi maksella puuttuvat verot. Valitettavasti isoin asiakas yleensä ilmoittaa juuri tässä vaiheessa joko ostojen lopettamisesta tai omasta konkurssistaan. Optimistinen yrittäjä saa seuraavaksi kirjeen ulosottomieheltä, neuvottelee maksuaikataulun, hankkii perinteisen palkkatyön ja maksaa rästejä ja korkoja pitkän aikaa. Näin kokemuksen syvällä rintaäänellä voin vakuuttaa, että yrityksen toiminnan kannalta kaikkein tärkeintä on pitää omat rahat ja verottajan rahat erillään.

Arvonlisäveron lisäksi rahoista tulee aina erottaa myös ennakkoveromaksuihin vaadittava määrä.

Pidä siis huolta, että erotat verottajan rahat, yrityksesi kiinteät kulut ja mahdolliset eläkevakuutusmaksut ja vasta tämän jälkeen nostat jäljelle jäävistä rahoista itsellesi yksityisottoina “toiminimen palkkaa”.

Toiminimen verotus

Toiminimen verotus voidaan jakaa muutamaan tärkeään kokonaisuuteen. Näitä on jo hieman käsitelty kohdassa “Toiminimen palkka – Yksityisotto”.

Tärkeimmät toiminimen verotukseen liittyvät termit ovat:

- Ennakkovero

- Arvonlisävero – ALV

- Pääomavero

- Ansiotulovero

- Alv alarajahuojennus

- Yrittäjävähennys

Ennakkovero kirjanpidossa

Työntekijänä arvioit vuoden menot ja tulot aina vuoden alussa, kun haet uuden verokortin. Toiminimen ennakkovero on pitkälti sama asia. Palkkatuloista saadun ennakoveron pidätyksen ja maksun hoitaa työnantaja. Toiminimellä tuloista maksettava ennakkovero pitää hoitaa itse.

Kun perustat toiminimen, sinun tulee perustamisilmoituksessa arvioida tulevan tilikauden tulos etukäteen. Sinun pitää siis antaa paras arvaus siitä, kuinka paljon tulosta liiketoimintasi tulee tekemään. Tämän perusteella lasketaan kokonaisveron määrä koko vuodelle. Verottaja jakaa tämän kokonaissumman 2-12 osaan, summan koosta riippuen ja lähettää näistä veroista yksittäiset laskut, jotka sinun tulee maksaa.

Alle 170 euron veroja ei tarvitse maksaa lainkaan etukäteen, vaan vasta lopullisen koko vuotta koskevan verotuspäätöksen tultua.

Muuten summat jakautuvat seuraavasti:

| Ennakkoveron määrä euroina | Ennakkoveron erien määrä | Maksukuukaudet |

| 170–500 | 2 | maaliskuu ja syyskuu |

| yli 500 mutta enintään 1 700 | 3 | helmikuu, heinäkuu ja marraskuu |

| yli 1 700 mutta enintään 10 000 | 6 | helmikuu, huhtikuu, kesäkuu, elokuu, lokakuu ja joulukuu |

| yli 10 000 | 12 | vuoden jokainen kuukausi |

Ennakkoverojen tarkoituksena on välttyä tilanteelta, jossa yhtäkkiä vuoden lopussa saisit yhden hirvittävän ison laskun, johon et välttämättä olisi lainkaan varautunut. Näin voi kyllä edelleen käydä, jos olet arvioinut itse ennakkoverojen määrän lähelle nollaa ja todellinen tulos onkin huomattavan hyvä. Tästä päästäänkiin kätevästi seuraavaan aiheeseen:

Ennakkoverojen arviointi ja muuttaminen

Helpoin tapa arvioida maksettavien verojen määrä on syöttää toiminimen arvioitu tulos verottajan Veroprosenttilaskuriin.

Koska toiminimen verotus on osa sinun verotustasi, tulee sinun lisätä toiminimen arvioitu tulos kohtaan: “Ennakonkannon alaiset ansiotulot”. Ja koska toiminimesi verotus on osa sinun henkilökohtaista verotusta, tulee sinun syöttää myös kaikki muut henkilökohtaiset tulot ja mahdolliset vähennykset, saadaksesi todellisen verojen määrän.

VIRHE! HÄLYTYS! HÄLYTYS! Olenkin ilmottanut väärän ennakkoveron

Ihmiset tekevät virheitä tietämättömyyttään tai osaamattomuuttaan. Ennakkoverojen osalta nämä virheet ovat siitä ikäviä, että verottaja perii rahoja niiden perusteella. Jos olet esimerkiksi vahingossa tai vitsillä laittanut toiminimesi tuloksen miljoonaan euroon, saat kuukausittain tätä vastaavaan laskun verottajalta. Jos et maksa laskua, se menee ulosottoon. Ehkä vieläkin tyypillisempi “virhe” ennakoverojen määrässä johtuu siitä, että toiminta on joko ollut pienempää tai isompaa, kuin olet olettanut.

Ennakkoveron määrää voi onneksi vaihtaa helposti. Kätevin tapa on vain hakea uusi verokortti verottajan OmaVero-palvelussa. Perinteisempää asiointia arvostavat voivat toimittaa paperilomakkeen verottajalle, soittaa verottajan toiminimien asiakaspalveluun tai vierailla perinteisessä verokonttorissa hoitamassa asian.

Lue lisää aiheesta ennakkovero.

Toiminimen arvonlisävero

Arvonlisävero on välillinen vero, jonka tarkoituksena on kohdistaa verotus tuotteen arvonlisäykseen. Yksinkertaisesti arvonlisävero on vero, jonka maksaa aina kuluttaja, eikä tuotteen valmistaja, kehittäjä tai myyjä. Tuotteen tie raaka-aineesta lopulliseksi myyntipakkaukseksi voi olla pitkä ja monimutkainen. Jokainen tuotetta tai sen osaa myyvä taho lisää arvonlisäveron tuotteen myyntihintaan. Samalla yrityksellä on kuitenkin oikeus vähentää arvonlisävero ostamistaan tuotteista. Eli yksinkertaistaen, ajatellaan, että olet leipuri:

- Leipuri ostaa jauhoja maanviljelijältä 1000 eurolla + ALV 140 euroa (14%)

- Leipuri myy leipää 1000 eurolla + ALV 140 euroa (14%)

- Asiakas ostaa leipää 1140 eurolla (sisältää alv 14%)

- Maanviljelijä on saanut 140e alvia, joka pitää tilittää verottajalle

- Leipuri on maksanut 140e alvia maanviljelijälle, ja saanut 140 euroa alvia asiakkaalta

- Asiakas on maksanut 140 alvia, mutta ei voi vähentää sitä mistään

Olet siis tomininut vain arvonlisäveron siirtäjänä kuluttajalta eteenpäin maanviljelijälle, jonka pitää tilittää kyseiset verot verottajalle.

Tärkeintä on ymmärtää, että arvonlisävero ei ole sinun rahaasi, vaan verottajan rahaa, joka hetkellisesti odottaa tililläsi.

Kirjanpidossa arvonlisäveroa käsitellään juuri tällä tavalla. Isommissa osakeyhtiöissä on esimerkiksi oman kirjanpitotilinsä arvonlisäverolle, jotta se olisi selkeästi eroteltu jatkuvasti yrityksen omasta varallisuudesta.

Yleisimmät arvonlisäverokannat ovat 24% ja 14%.

Toiminimen arvonlisäverovelvollisuus

Aivan kaikkien ei tarvitse huolehtia arvonlisäverovelvollisuudesta. Valtio tarjoaa pienimmille yrityksille helpotuksia ja huojennuksia arvonlisäveroon. Jos toiminimen liikevaihto on tilikauden aikana alle 10 000 euroa, ei toiminimen tarvitse lainkaan huolehtia arvonlisäverosta. Näin pieni toiminta on täysin arvonlisäverotonta. Tällöin myöskään laskuihin ei voi lisätä arvonlisäveroa.

Jos toiminta tulee ylittämään tilikaudella 15 000 euron rajan (tilikaudet alkaneet 2021, aiemmin raja oli 10 000 euroa), tulee tästä antaa ilmoitus ja rekisteröityä arvonlisäverovelvollisten rekisteriin: YTJ-tietopalvelussa. Jos ilmoitusta ei tee etukäteen ja 15 000 euron raja ylittyy, täytyy kaikki rästissä olevat arvonlisäverot maksaa kerralla!

Toiminimen arvonlisäveron alarajahuojennus

Jos liikevaihtosi on välillä 15 000 – 30 000 euroa, on sinulla mahdollisuus hyödyntää arvonlisäveron alarajahuojennusta. Alarajahuojennus on eräänlainen alennus, jonka verottaja tarjoaa sinulle.

Alarajahuojennus ei tule automaattisesti, vaan se pitää laskea ja hakea itse tilikauden viimeisessä arvonlisäveroilmoituksessa.

Alarajahuojennus lasketaan seuraavasti (tilikausi alkanut vuonna 2021 tai sen jälkeen):

Vero – (liikevaihto – 15 000) * vero / 15 000

Tilikaudet, jotka ovat alkaneet ennen vuotta 2021, laskukaava on seuraava:

Vero – (liikevaihto – 10 000) * vero / 20 000

Jos siis yrityksen vuoden 2021 liikevaihto on esimerkiksi 20 000 euroa, kertyy tästä arvonlisäveroa 4 800 euroa. Yrityksellä ei tässä esimerkissä ole ollut vähennyskelpoisia ostoja.

Huojennuksen määrä:

4 800 – (20 000 – 15 000) * 4 800 / 15 000

= 3 200 euroa

Toiminimen arvonlisäverojen ilmoittaminen ja maksaminen

Nyt tiedät mikä arvonlisävero on ja oletko velvollinen maksamaa sitä. Seuraavaksi pitääkin sitten opetella iloisin vaihe, arvonlisäverojen maksaminen verottajalle.

Arvonlisäverot tulee itse ilmoittaa ja maksaa verottajalle. Tätä kutsutaan oma-aloitteiseksi verojen maksuksi. Oma-aloitteinen vero maksetaan lähtökohtaisesti kuukausittain, mutta ilmoitusväliä voi halutessaan pidentää aina vuoteen saakka. Jos toiminta on pienimuotoista ja olet varma, että osaat olla käyttämättä verottajan rahoja itse, kannattaa maksuväli asettaa vähän pidemmäksi. Näin vähennät omia paperitöitä. Oma-aloitteiset verot ilmoitetaan ja maksetaan verottajan OmaVero-palvelussa.

Lisää aiheesta toiminimen arvonlisäveroilmoitus

Yrittäjävähennys 5%

Vuonna 2017 on astunut voimaan uusi toiminimiyrittäjille, avoimille yhtiöille ja kommandiittiyhtiöille suunnattu verohelpotus. Yksinkertaisuudessaan yrittäjävähennys tarkoittaa sitä, että 5% yritystoiminnan tuloksesta on verotonta.

Lähestytään asiaa esimerkin kautta:

Toiminimen tulos on 10 000 euroa.

5% tuloksesta on 500 euroa.

Verot maksetaan 9500 euron tuloksesta, 500 euroa on verovapaata tuloa.

Toiminimen vähennykset

Toiminimen liiketoimintaa varten voi joutua ostamaan erilaisia työkaluja ja varusteita. Tällaiset kiinteästi yritystoimintaan liittyvät hankinnat voi vähentää verotuksessa.

- Toimistotarvikkeet

- Kotitoimisto – työhuone

- Yrittäjän eläkevakuutus – YEL

- Markkinointikulut

- Alle 850 euron pienhankinnat, (vuodessa alle 2 500 euroa)

- Edustuskuluista 50 %

- Työssä tarvittavat ohjelmat ja ohjelmistot

- Oman ammattitaidon parantamiseen liittyvät kulut:

- Tapahtumat

- Koulutukset

- Ammattilehtien tilaus

- Autokulut (Jos yli 50% auton käytöstä liittyy suoraan liiketoimintaan)

Yksi yleisimmin esitetty kysymys toiminimen verovähenyksiin liittyen on se, saako työvaatteita vähentää verotuksessa. Tässä verottajan näkökulma on se, että työvaatteet voi vähentää, jos niitä ei voi käyttää muuhun kuin työntekoon. Esimerkiksi tumma puku voi olla työasu, mutta sitä voi käyttää myös vapaa-ajalla, joten verottaja ei hyväksy sitä vähennettävänä kuluna.

Lue lisää artikkelistamme Toiminimen verovähennykset.

Toiminimen tilinpäätös

Toiminimen tilinpäätös antaa hyvän kokonaiskuvan yrityksen toiminnasta. Sen tarkoituksena on selvittää mitä tilikauden aikana on taloudellisesta näkökulmasta tapahtunut, kuinka paljon liikevaihto on, mikä on yrityksen tulos ja kuinka paljon yrityksen taseessa on varallisuutta.

Sinun tulee tehdä toiminimen tilinpäätös, vain jos kaksi seuraavista täyttyy:

- taseen loppusumma 350 000 euroa

- liikevaihto 700 000 euroa

- tilikauden aikana palveluksessa keskimäärin 10 henkilöä.

Näidenkin ehtojen tulee täyttyä kahdella perättäisellä tilikaudella. Lisäksi erityisenä ehtona on, että toiminimien, joiden tilikausi on jokin muu kuin kalenterivuosi, tulee tehdä aina tilinpäätös.

Tilinpäätöksen tekeminen ei ole siis tarpeellista, jos kyseessä on hyvin pienimuotoinen tai esimerkiksi sivutoiminen yrittäjyys.

Edellä mainittuja ehtoja ei kannata kuitenkaan pitää suoranaisina sääntöinä. Toiminimen tilinpäätös on nimittäin tarpeellinen yllättävissä paikoissa. Esimerkiksi monissa sopimuksissa, luotoissa ja lainoissa voi toinen osapuoli vaatia tilinpäätöksen nähtäväksi. Uutta asuntolainaa hakiessa on normaalia, että pankki haluaa nähdä tilinpäätöksen, jos merkittävä osa hakijan tuloista tulee yritystoiminnasta. Myös erilaiset valtion ja virastojen vaatimat lupahakemukset vaativat liitteekseen yrityksen tilinpäätöksen. Kannattaa myös huomata, että tilinpäätöksen tekeminen jälkikäteen voi olla huomattavasti hankalampaa, kuin heti kirjanpidon valmistuttua.

Toiminimiyrittäjyys voi olla myös helppoa

Kirjanpito, laskutus ja kuittivarasto kiinteällä kuukausihinnalla. Perustamme toiminimen ilmaiseksi ja saat y-tunnuksen heti käyttöösi.Huom! UKKO.fi ei vastaa tällä sivulla olevien tietojen oikeellisuudesta tai ajantasaisuudesta. Artikkelia päivitetty 21.9.2021. Julkaistu ensimmäisen kerran 16.1.2019.